Aide prestation VaudTax 2025

Impôts individus : La déclaration d’impôt est envoyée en janvier. Vous avez jusqu’au 15 mars pour la déposer

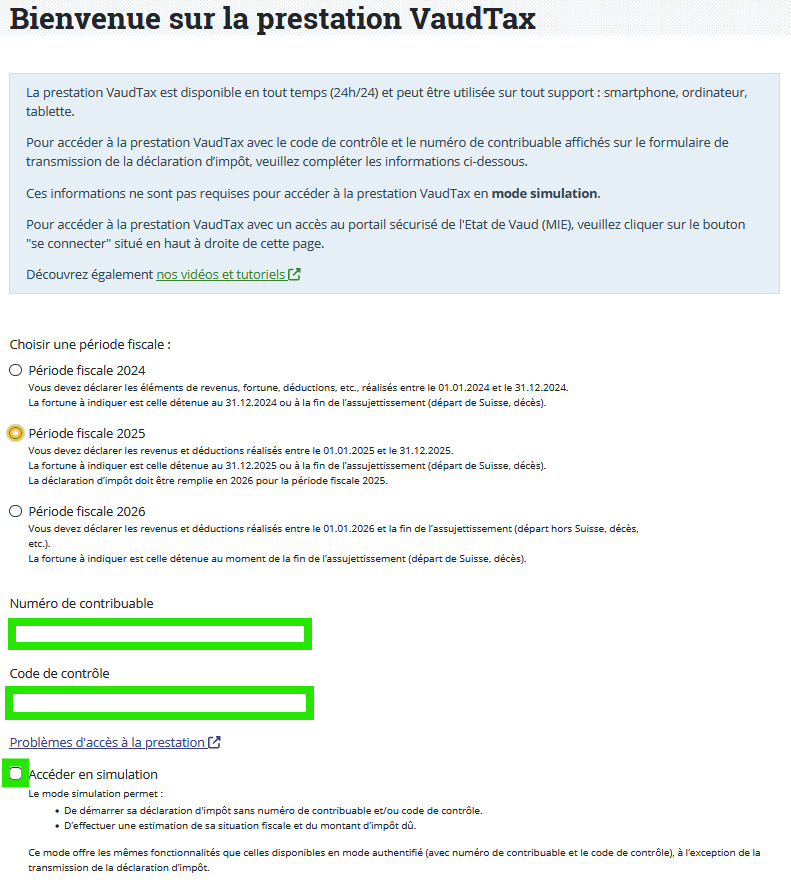

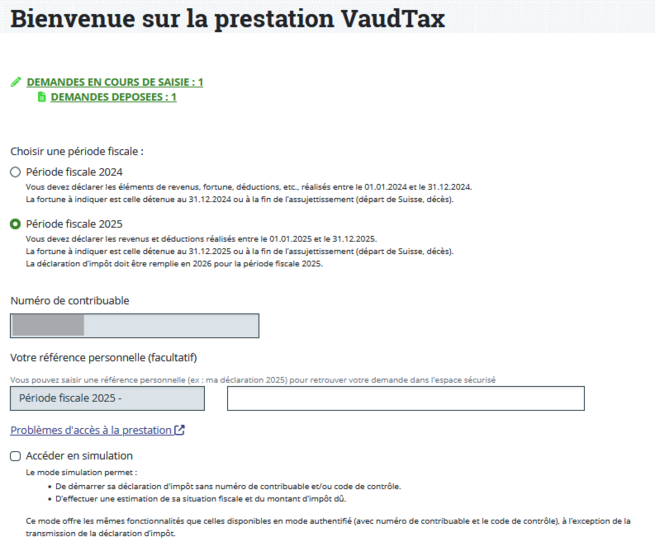

Bienvenue sur la prestation VaudTax

Il y a deux manières d’accéder à la prestation Vaudtax :

- un accès avec une identification légère consistant à saisir un numéro de contribuable et un code de contrôle. Ceux-ci figurent sur le « Formulaire 2025 de transmission de la Déclaration d’impôt et/ou des pièces jointes » ou sur la « déclaration d’impôt 2025» reçus de l’autorité fiscale.

- une identification forte nécessitant une connexion au portail sécurisé de l’Etat de Vaud (cliquer sur ce lien pour prendre connaissance des conditions pour obtenir un moyen d’identification électronique (MIE) et l'accès au portail sécurisé).

Restrictions d’accès à la prestation

- En identification légère, si le numéro de contribuable, le code de contrôle et la période fiscale sélectionnée ne coïncident pas, l’accès à la prestation n’est pas autorisé (erreur de saisie).

- Si la personne contribuable connectée n’est pas tenue de déposer une déclaration d’impôt, seul l’accès en mode simulation est autorisé. Dans cette situation merci de contacter l'Administration cantonales des impôts.

- Après 5 tentatives d’identification infructueuses, l’accès à la prestation est temporairement bloqué (60 minutes).

- Le délai maximum pour procéder à une modification de la déclaration d’impôt déposée est de 6 jours dès le premier dépôt électronique. Passé ce délai, le droit à un nouveau dépôt électronique est fermé. La prestation reste accessible, il est toujours possible d’effectuer une simulation ou de modifier la déclaration déposée mais cette nouvelle déclaration devra être imprimée et transmise au moyen du « Formulaire 2025 de transmission de la déclaration d’impôt et/ou des pièces jointes » ou sur la « Déclaration d’impôt 2025 ».

- Le nombre de dépôts électroniques est limité à 5. Les déclarations suivantes devront être imprimées et transmises au moyen du « Formulaire 2025 de transmission de la déclaration d’impôt et/ou des pièces jointes » ou sur la « Déclaration d’impôt 2025 ».

Exemples

| Dépôt 1 19.01.2025 14h00 | Dépôt accepté |

| Dépôt 2 22.01.2025 15h00 | Dépôt accepté |

| Dépôt 3 23.01.2025 17h00 | Dépôt accepté |

| Dépôt 4 24.01.2025 19h00 | Dépôt accepté |

| Dépôt 5 25.01.2025 13h10 | Dépôt accepté car dans le délai de 6 jours et le nombre de 5 dépôts est respecté |

| Dépôt 1 19.01.2025 14h00 | Dépôt accepté |

| Dépôt 2 26.01.2025 19h00 | Dépôt refusé car le délai de 6 jours est dépassé |

| Dépôt 1 19.01.2025 14h00 | Dépôt accepté |

| Dépôt 2 20.01.2025 15h00 | Dépôt accepté |

| Dépôt 3 21.01.2025 16h00 | Dépôt accepté |

| Dépôt 4 22.01.2025 17h00 | Dépôt accepté |

| Dépôt 5 23.04.2025 18h00 | Dépôt accepté |

| Dépôt 6 24.01.2025 19h00 | Dépôt refusé car le nombre maximum de dépôts qui est de 5 est dépassé |

Informations d’identification égarées

Contacter l'Administration cantonales des impôts

Accès à la prestation sans connexion au portail sécurisé de l’État de Vaud

Saisir le N° de contribuable et code de contrôle indiqués sur le « Formulaire 2025 de transmission de la Déclaration d’impôt et/ou des pièces jointes » reçu par courrier postal.

La prestation VaudTax permet le dépôt d’une déclaration d’impôt pour trois périodes fiscales. Par défaut, le dépôt de la déclaration pour la période fiscale 2025 est coché.

En cochant la case « Accéder en simulation », il est possible d’accéder aux mêmes fonctionnalités qu’en étant authentifié à l’exception de la transmission de la déclaration d’impôt. Le mode simulation est particulièrement pratique pour effectuer des simulations en cas de changement personnels et professionnels ou pour débuter la saisie de la déclaration d’impôt sans être en possession du numéro de contribuable et code de contrôle.

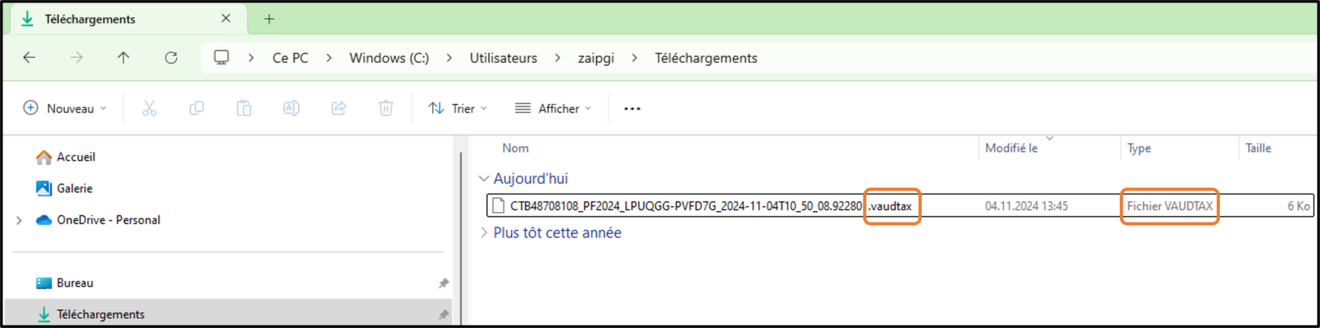

Informations importantes avant de débuter la saisie de la déclaration

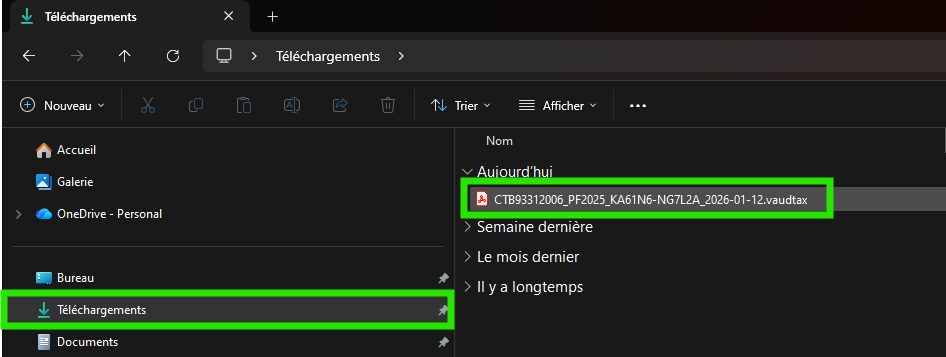

Il convient de sauvegarder régulièrement la déclaration au moyen du bouton "Sauvegarder la déclaration sur son poste de travail". La sauvegarde de la déclaration crée un fichier « .vaudtax » contenant les données saisies qui est automatiquement enregistré sur le poste de travail (PC, Mac, smartphone, tablette, etc.). Ce fichier peut être généralement retrouvé dans le répertoire "Téléchargement" ou "Downloads". Le fichier de sauvegarde doit impérativement être gardé pour une utilisation ultérieure (Ex : établissement de la déclaration 2026).

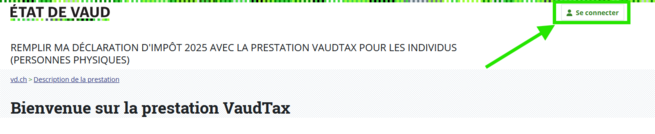

Accès à la prestation avec connexion au portail sécurisé de l’État de Vaud

Il n’est pas possible de déposer la déclaration d’impôt d’une tierce personne en étant connecté au portail sécurisé (ex : déclaration d’un enfant). Cette personne devra se connecter avec ses propres accès au portail sécurisé.

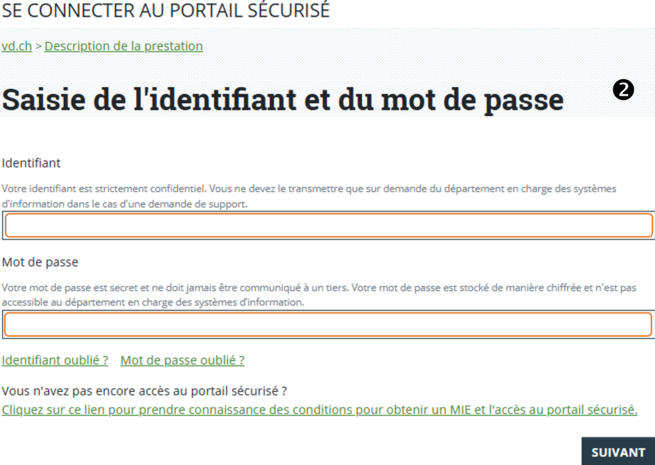

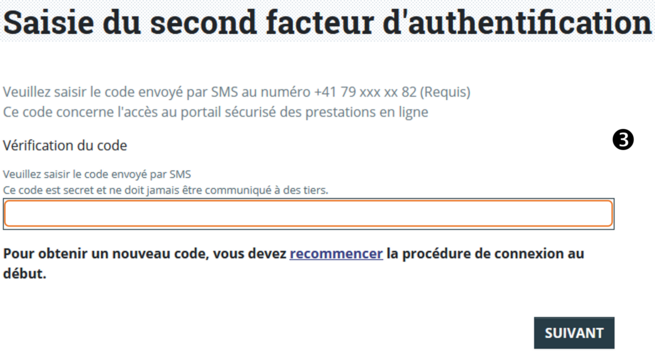

Cliquer sur le lien « Se connecter », saisir les identifiants reçus lors de l’inscription au portail sécurisé (Pas le N° de contribuable ni le code de contrôle) puis saisit le code reçu par SMS.

Il est possible de saisir une référence personnelle pour retrouver plus facilement les différentes sauvegardes.

Avantages de se connecter au portail sécurisé

- sauvegarde automatique des données de la déclaration au fur et à mesure de la saisie. Le fichier de sauvegarde est enregistré dans le portail sécurisé de la personne connectée ;

- pré-remplissage des données personnelles ;

- la saisie du numéro de contribuable et du code de contrôle n’est pas nécessaire ;

- Import automatique des données de la dernière sauvegarde à chaque accès à la prestation.

Pré-remplissage des informations personnelles

Le pré-remplissage des informations personnelles n’est possible qu’en étant connecté au portail sécurisé de l’État de Vaud. Les informations présentes dans nos registres font foi et ne sont donc pas modifiables dans la prestation. En cas de différence (Ex : commune ou rue différente), la personne a trois possibilités.

- Se rendre au contrôle des habitants pour demander la correction de l’adresse et attend la mise à jour de nos registres pour nous transmettre la déclaration 2025 (Ce qui n’empêche pas de débuter la saisie de la déclaration d’impôt).

- Nous transmettre la déclaration d’impôt avec les informations erronées.

- Se déconnecter du portail sécurisé, établir la déclaration d’impôt au moyen du N° de contribuable et code de contrôle (Les informations personnelles devront être entièrement saisies) et nous transmettre la déclaration.

Nous préremplissons les informations personnelles dont nous avons connaissance dans nos registres (Nom, prénom, adresse, N° AVS, etc.) et celles-ci sont regroupées dans les formulaires suivant :

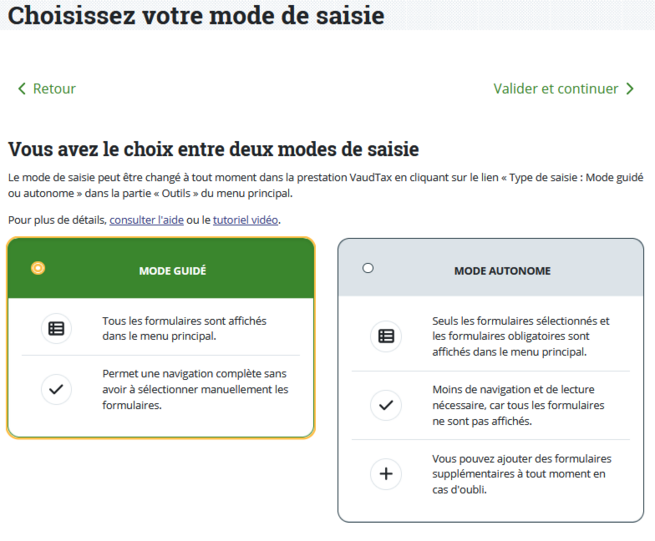

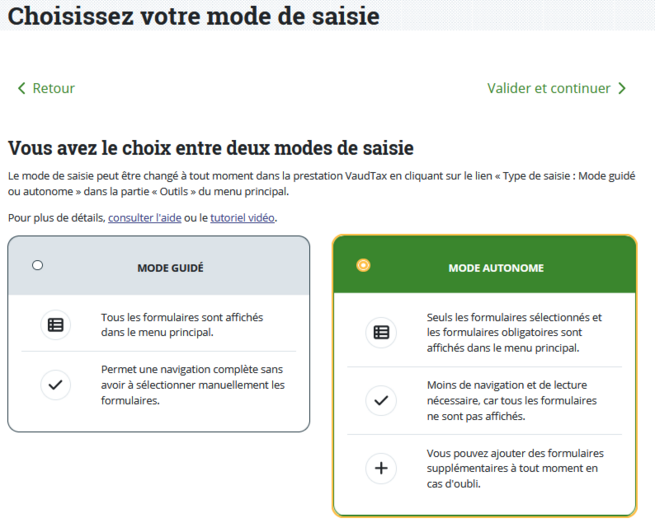

Sélection du type de saisie

La prestation Vaudtax offre la possibilité de personnaliser l’affichage et l’accessibilité des formulaires de saisie en mettant à disposition deux modes de fonctionnement :

- Le mode « Guidé »Tous les formulaires de saisie sont visibles dans le menu principal. Ce mode permet de se faire accompagner tout au long de l’établissement de la déclaration d’impôt.

- Le mode « Autonome » La personne sélectionne elle-même les formulaires nécessaires à l’établissement de sa déclaration d’impôt. Seuls les formulaires sélectionnés et les formulaires obligatoires sont affichés dans le menu principal.

- Le type de saisie peut être changé à tout moment en cliquant sur le lien « Type de saisie : Mode guidé ou autonome » dans la partie « Outils » du menu principal.

Fonctionnement des cases à cocher en mode « Autonome » avec import d’une déclaration d’impôt

- Les formulaires obligatoires ainsi que les formulaires contenant des données importées sont cochés. La personne peut cocher des formulaires supplémentaires selon les éléments à déclarer dans sa déclaration d’impôt.

- Les formulaires obligatoires ne peuvent pas être décochés.

- Les formulaires cochés et non obligatoires peuvent être décochés. Le formulaire ne sera plus visible dans le menu principal et les données contenues dans ce formulaires seront supprimées.

- Certains formulaires sont liés de manière qu’un choix entraîne automatiquement la sélection d’un autre formulaire.

Exemple

Dans le chapitre « Activités salariées », si le formulaire « Principale, accessoire, allocations… » est coché, le formulaire « Autres frais professionnels » sera automatiquement coché et ces deux formulaires seront visibles dans le menu principal.

Inversement, si le formulaire « Principale, accessoire, allocations… » est décoché, le formulaire « Autres frais professionnels » le sera également, les informations contenues dans ces deux formulaires seront supprimées et ils n’apparaîtrons plus dans le menu principal.

Fonctionnement des cases à cocher en mode « Autonome » sans import d’une déclaration d’impôt

- Les formulaires obligatoires sont cochés. La personne peut cocher des formulaires supplémentaires selon les éléments à déclarer dans sa déclaration d’impôt.

- Les formulaires obligatoires ne peuvent pas être décochés.

- Les formulaires cochés et non obligatoires peuvent être décochés. Le formulaire ne sera plus visible dans le menu principal et les données contenues dans ce formulaires seront supprimées.

- Certains formulaires sont liés de manière qu’un choix entraîne automatiquement la sélection d’un autre formulaire.

Exemple

Dans le chapitre « Activités salariées », si le formulaire « Principale, accessoire, allocations… » est coché, le formulaire « Autres frais professionnels » sera automatiquement coché et ces deux formulaires seront visibles dans le menu principal.

Inversement, si le formulaire « Principale, accessoire, allocations… » est décoché, le formulaire « Autres frais professionnels » le sera également, les informations contenues dans ces deux formulaires seront supprimées et ils n’apparaîtrons plus dans le menu principal.

Importer une déclaration d’impôt 2024, 2025

Il ne faut pas ouvrir les fichiers .vaudtax ou .tax. Ceux-ci ne sont exploitables qu’en passant par la prestation VaudTax.

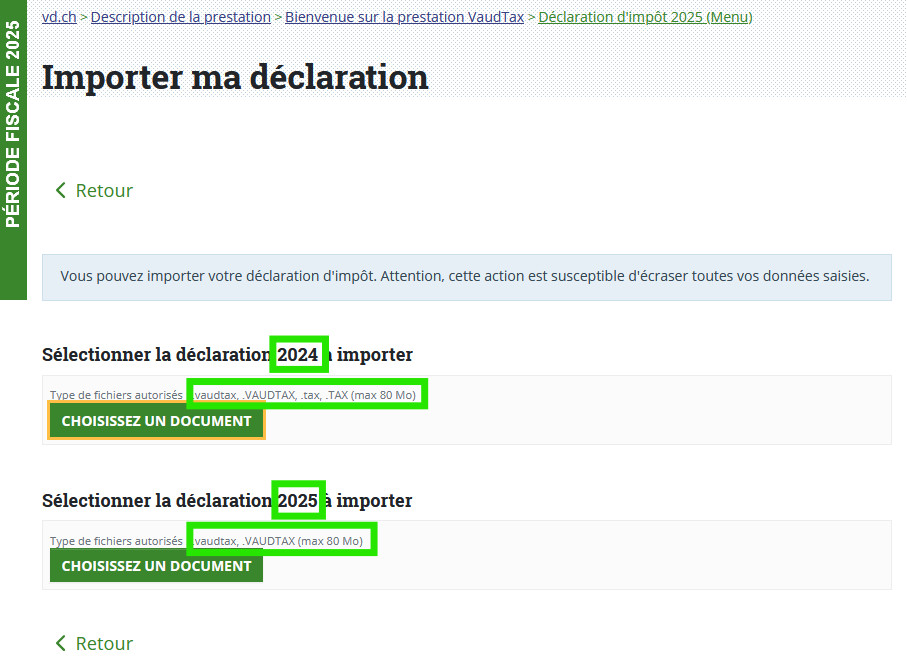

Il est possible d’importer dans la prestation VaudTax les déclarations d’impôt suivantes :

- La déclaration d’impôt établie pour la période fiscale 2024 au moyen de la prestation VaudTax 2024 si cette déclaration a été sauvegardée.

- La déclaration d’impôt établie pour la période fiscale 2025 au moyen de cette même prestation si cette dernière a été sauvegardée.

En cas d’import d’un fichier 2024 ou 2025 établi avec la prestation VaudTax s’assurer que le fichier se termine par .vaudtax selon l’exemple ci-dessous. En cas d’import d’un autre type de fichier ou pour une autre année, l’import sera refusé.

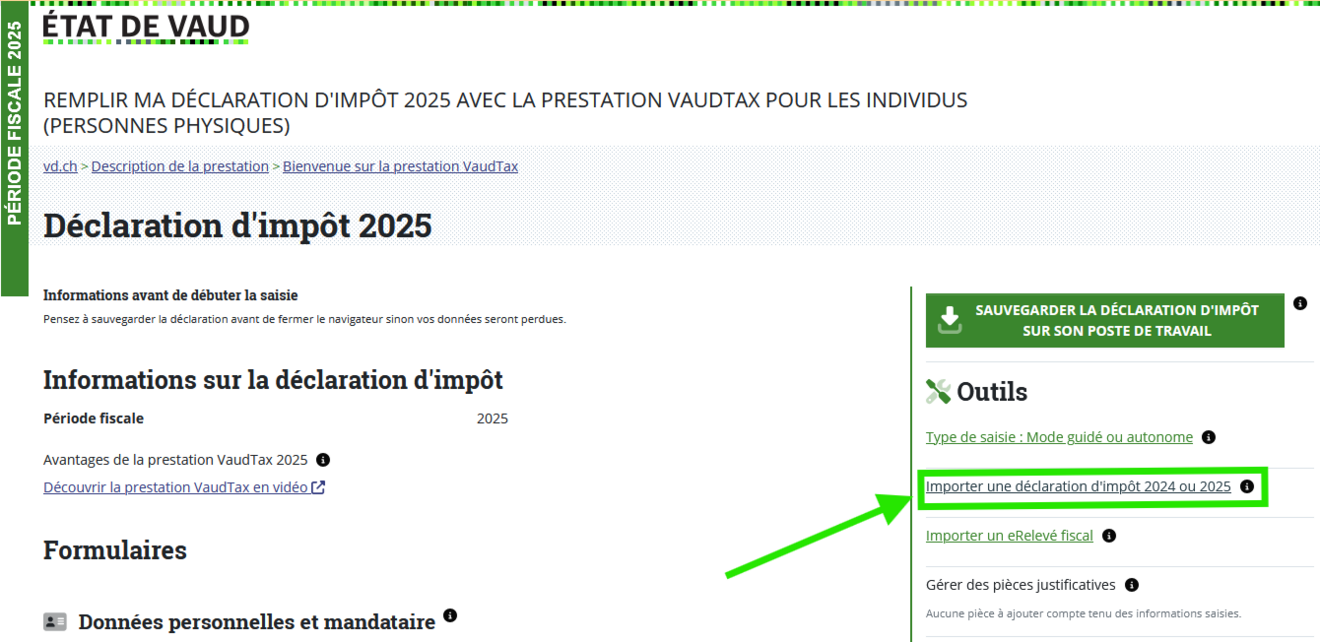

Comment procéder

- Identifier sur le poste de travail le fichier à importer.

- Dans le menu « Outils » cliquer sur le lien « Importer une déclaration 2024 ou 2025 ».

- Pour importer la déclaration de l’année 2024, cliquer sur le bouton « Choisissez un document » situé sous le titre « Sélectionner la déclaration 2024 à importer ».

- Si la saisie de la déclaration d’impôt 2025 a débuté et qu’un fichier de sauvegarde est enregistré sur le poste de travail ou que la déclaration d’impôt 2025 a été transmise et que le dépôt d’une déclaration d’impôt 2025 rectificative est nécessaire, cliquer sur le bouton « Choisissez un document » situé sous le titre « Sélectionner la déclaration 2025 à importer ».

En cas de connexion au portail sécurisé de l’État de Vaud, l’import des données personnelles présentes dans le fichier 2025 n’écrase pas les informations personnelles préremplies. Pour le reste, l’import d’un fichier de sauvegarde a comme conséquence de supprimer toutes les données préalablement saisies dans la prestation VaudTax pour les remplacer par les données présentes dans le fichier importé. Pour cette raison, il est préférable d’importer la déclaration d’impôt et ensuite de procéder à l’import des eRelevés fiscaux. Pour plus d’informations se référer au chapitre « Importer des eRelevés fiscaux ».

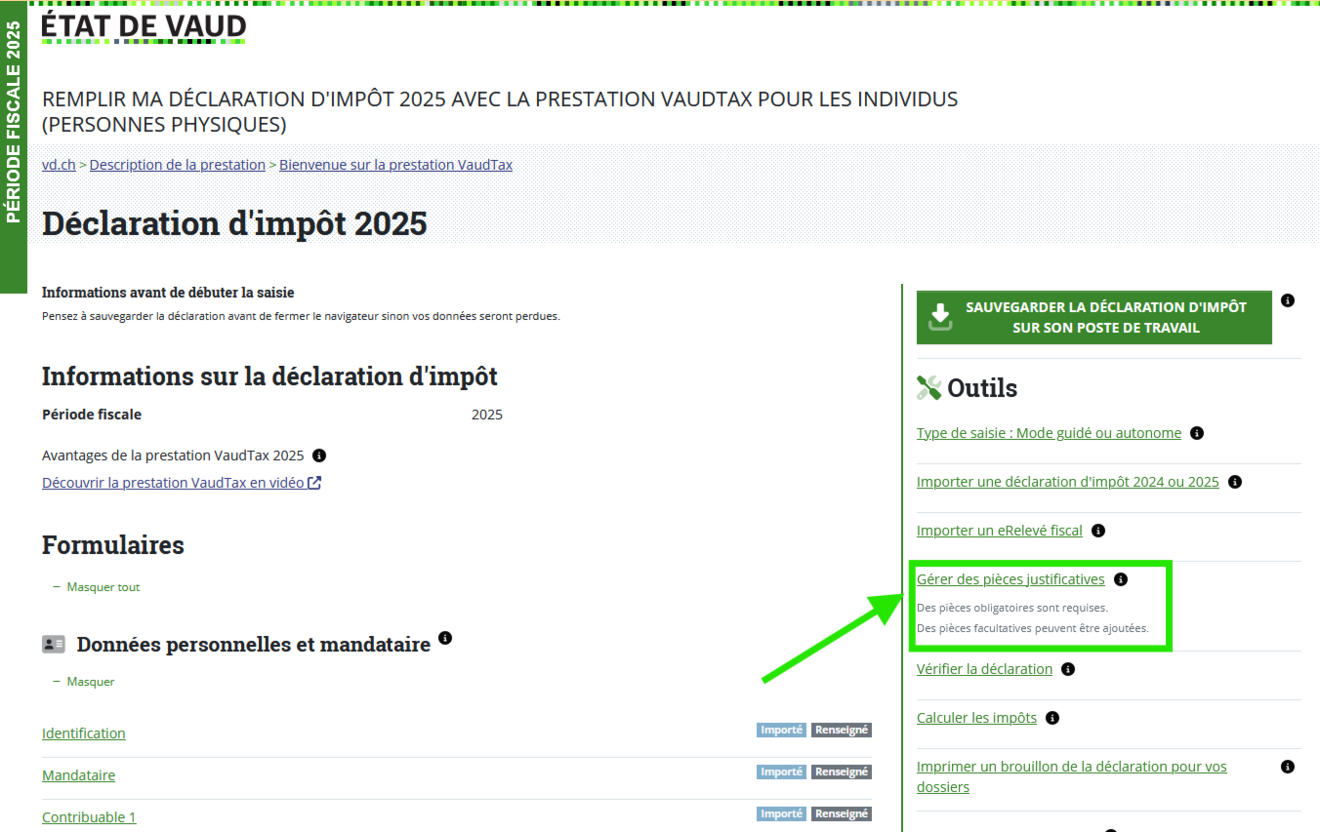

Gérer des pièces justificatives

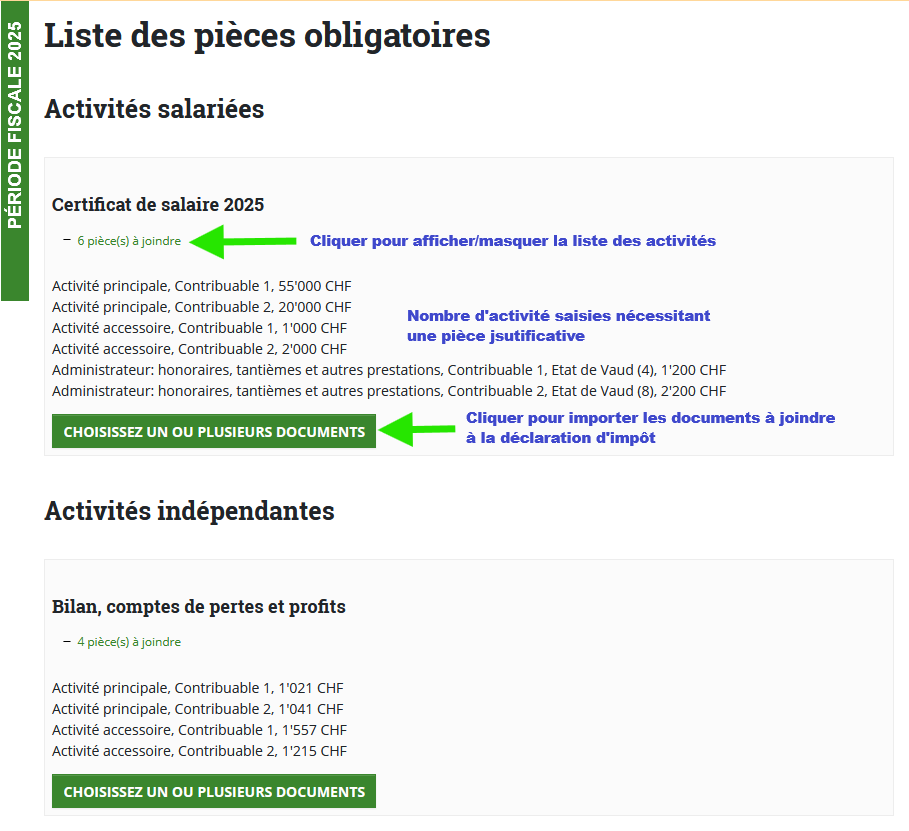

Conditions d’import

- la taille de chaque fichier ne peut pas dépasser 5Mo ;

- la taille totale de tous les fichiers ne peut pas dépasser 80Mo ;

- le nombre total de fichiers joints est limité à 80 ;

- possibilité d’importer plusieurs fichiers en une seule opération sous réserve de respecter les conditions ci-dessus.

Le nombre et le type de pièces requises sont affichés et ces informations évoluent au fur et à mesure de la saisie de la déclaration.

Dans le formulaire permettant de joindre les pièces justificatives, les informations suivantes sont affichées :

- les rubriques de la déclaration d’impôt complétées qui nécessitent une pièce obligatoire ;

- les pièces obligatoires requises ;

- les rubriques de la déclaration d’impôt complétées pour lesquelles une pièce facultative peut être jointe ;

- les documents joints par la personne contribuable ;

- les documents joints qui ne sont plus requis ;

- les eRelevés fiscaux importés sont automatiquement rajoutés aux pièces jointes de la déclaration d’impôt.

Les pièces obligatoires qui ne peuvent pas être jointes à ce formulaire (Ex : pièces trop volumineuses ou qui ne peuvent pas être scannées) doivent être transmises à l’autorité fiscale par courrier postal au moyen du « Formulaire 2025 de transmission de la déclaration d’impôt et/ou des pièces jointes ».

Si la déclaration d’impôt est transmise à l’autorité fiscale par courrier postal, les documents joints dans ce formulaire ne seront pas transmis. Il convient d’imprimer la déclaration d’impôt ainsi que toutes les pièces obligatoires et de les transmettre par courrier postal au moyen du « Formulaire 2025 de transmission de la déclaration d’impôt et/ou des pièces jointes ».

Selon la vitesse de la connexion internet, le nombre et la taille des fichiers importés, le temps nécessaire pour importer les pièces justificatives peut atteindre entre 1 et 2 minutes. Dans l’attente merci de ne pas rafraîchir la page et de patienter jusqu’à la fin de l’opération.

Importer un eRelevé fiscal

La fonctionnalité d’import d’un eRelevé fiscal bancaire n’est pas disponible pour une fin d’assujettissement

Sauvegarde la déclaration d’impôt

Enregistrement de la déclaration d’impôt sans connexion au portail sécurisé de l’État de Vaud

Les informations saisies ne sont pas sauvegardées automatiquement. En quittant la prestation au moyen du lien « Quitter » ou en fermant le navigateur sans avoir préalablement enregistré la déclaration, toutes les données saisies seront perdues.

L’enregistrement de la déclaration d’impôt permet de sauvegarder définitivement les informations contenues dans cette dernière pour une utilisation ultérieure. La prestation crée un fichier qu’il faut enregistrer (disque dur, clé USB, etc.). Le fichier de sauvegarde contient les informations saisies ainsi que les pièces justificatives jointes.

Il est possible en tout temps de procéder à une sauvegarde manuelle de la déclaration en cliquant sur le bouton « Sauvegarder la déclaration sur son poste de travail ». La prestation crée alors un fichier .vaudtax.

Si les paramètres sont configurés par défaut dans le navigateur, ce fichier va s’enregistrer automatiquement dans le répertoire « Téléchargements » ou « Downloads ».

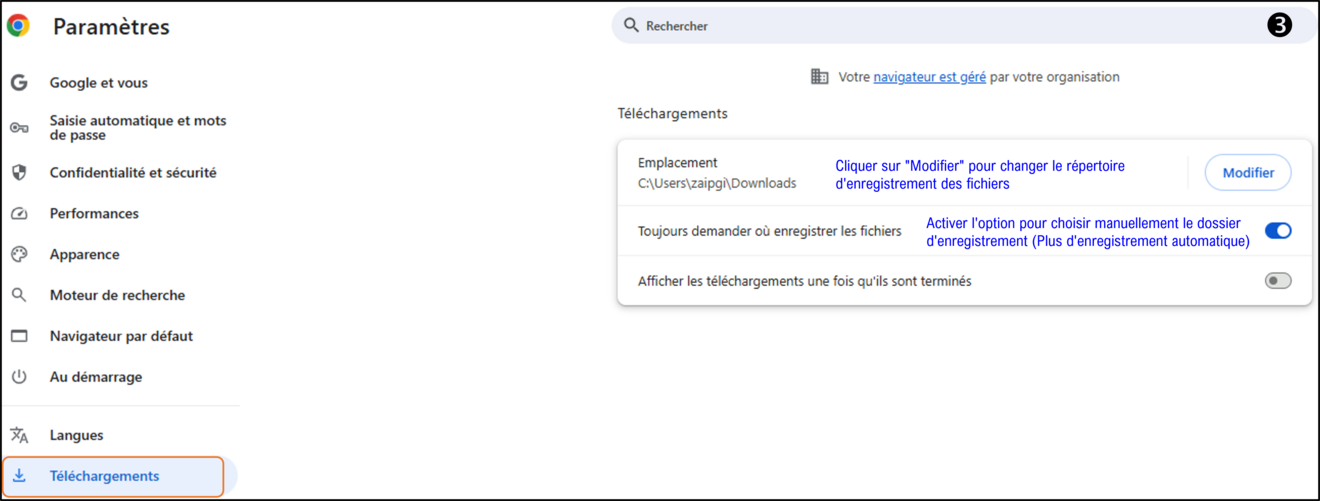

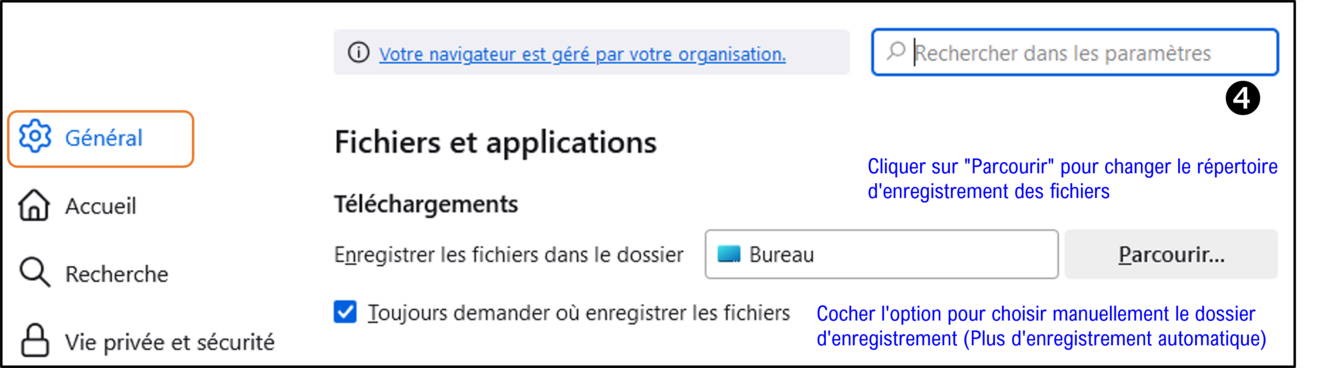

A titre d’exemple les paramètres définis dans Google Chrome et dans Mozilla Firefox. Si la personne a modifié ces paramètres, le fichier sera enregistré dans le répertoire défini manuellement.

Google Chrome

Mozilla Firefox

La prestation crée à chaque enregistrement un fichier .vaudtax. (Pendant la saisie de la déclaration, trois enregistrements de la déclaration sont effectués, il y aura trois fichiers .vaudtax dans le répertoire « Téléchargements »).

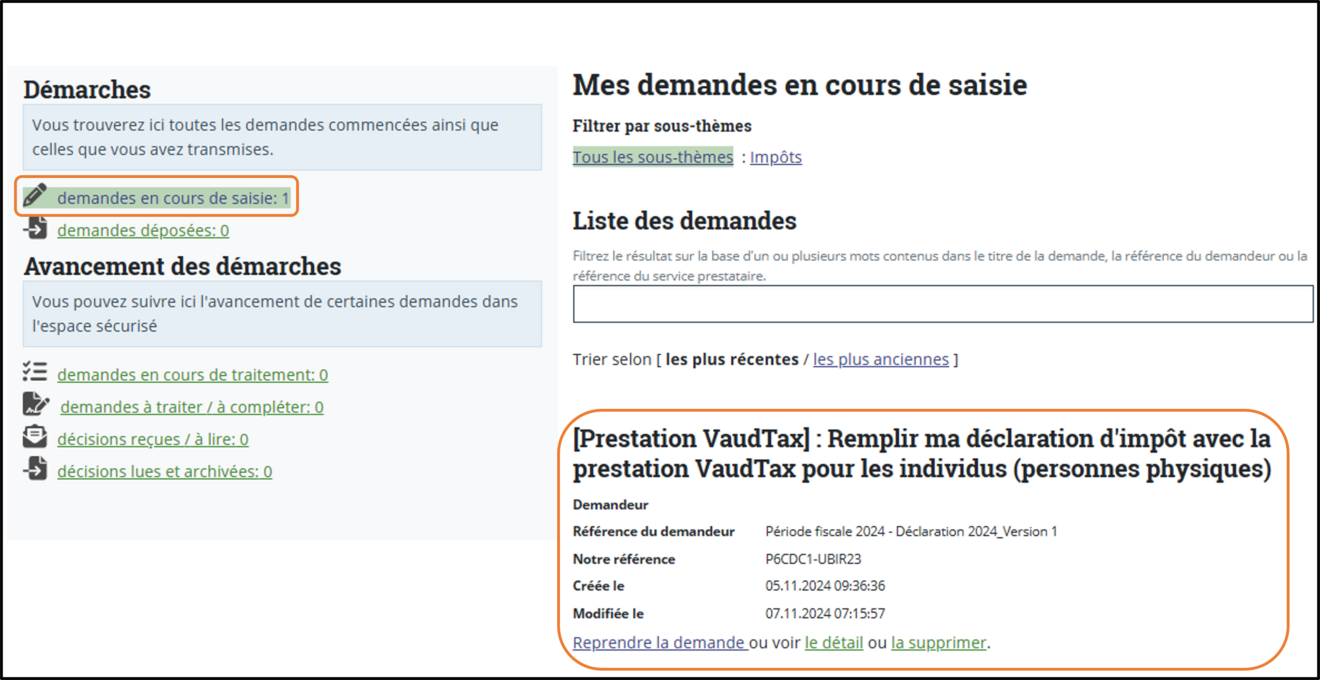

Enregistrement de la déclaration d’impôt avec connexion au portail sécurisé de l’État de Vaud

En cas de connexion au portail sécurisé, les sauvegardes s’effectuent automatiquement dans le portail sécurisé, il n’y a pas de sauvegarde automatique sur le poste de travail).

Il est également possible de procéder à un enregistrement sur disque dur, clé USB, etc. en cliquant sur le bouton « Sauvegarder la déclaration sur son poste de travail ».

En cliquant sur le lien « Reprendre la demande », les informations sauvegardées sont importées dans la prestation.

Vérifier la déclaration d’impôt

Au fur et à mesure de la saisie de la déclaration d’impôt, il est possible de consulter le résumé des valeurs saisies par rubriques de la déclaration d’impôt pour les impôts cantonal/communal (ICC) et fédéral (IFD).

Calculer les impôts

Ce formulaire détermine les impôts cantonaux, communaux (ICC) et fédéraux (IFD) ainsi que les montants imputables tels que les acomptes versés en 2025, l’impôt à la source, l’impôt anticipé, etc.

Pour les personnes qui possèdent des propriétés immobilières (villa, terrain, locatif, etc.) dans plusieurs communes du canton, les impôts sont calculés pour chaque commune.

Pour les personnes qui possèdent des propriétés immobilières (villa, terrain, locatif, etc.) dans d’autres cantons ou à l’étranger, les impôts sont calculés sur les éléments vaudois (Montant imposable) au taux des éléments mondiaux (Au taux de).

Imprimer un brouillon de la déclaration d’impôt pour vos dossiers

À tout moment de la saisie dans la prestation, il est possible d’obtenir un brouillon de la déclaration d’impôt. L’exemplaire contient la mention « Brouillon ». Cet exemplaire ne doit en aucun cas être transmis à l’autorité fiscale ni à des organismes tiers, en vue par exemple, d’obtenir des subventions ou des subsides. Seul l’exemplaire original ou portant la mention « Copie pour vos dossiers », téléchargeable après la transmission électronique ou l’impression de l’exemplaire original de la déclaration d’impôt, peuvent être transmis à des organismes tiers.

Vérifier la déclaration d’impôt et les pièces jointes, imprimer ou transmettre la déclaration

L’accès à ce formulaire n’est pas possible en présence de champs obligatoires non renseignés "Incomplet" de même si la l’accès à la prestation est en mode simulation.

1er écran – Vérifier mes pièces justificatives

Une fois la déclaration d’impôt terminée, cet écran donne un aperçu des revenus et déductions nécessitant des pièces justificatives obligatoires, des documents requis, des fichiers joints et des fichiers joints à tort.

Il n’est pas nécessaire de joindre toutes les pièces facultatives qui doivent toutefois être conservées. L’autorité fiscale se réserve le droit de réclamer les pièces dont elle aurait besoin pour ses vérifications.

Il n’est pas possible de supprimer ou d’ajouter des documents depuis ce formulaire. Il faut se déplacer dans le formulaire « Gérer des pièces justificatives » pour procéder aux modifications.

2ème écran – Informations avant transmission

Sélectionner le mode de transmission de la déclaration d’impôt et des pièces justificatives jointes.

Sélection de la transmission électronique

Une fois la déclaration d’impôt terminée, elle peut être transmise électroniquement avec les pièces justificatives jointes. Les pièces qui ne peuvent pas être jointes (pièces volumineuses, pièces non scannées, etc.) doivent être transmises par courrier postal au moyen du « Formulaire 2025 de transmission de la déclaration d’impôt et/ou des pièces jointes » ou de la déclaration d’impôt.

Restriction pour le dépôt électronique

- Un délai de 6 jours est accordé, dès la 1ère transmission électronique de la déclaration d’impôt, pour procéder à une modification de la déclaration d’impôt déposée. Passé ce délai, la déclaration d’impôt est considérée comme valablement déposée et le droit de déposer par voie électronique est fermé.

- Le nombre de dépôts électroniques est limité à 5.

Au-delà du 6ème jour ou du 5ème dépôt, il est toujours possible d’imprimer la déclaration d’impôt et de nous la transmettre au moyen du « Formulaire 2025 de transmission de la déclaration d’impôt et/ou des pièces jointes » ou de la « Déclaration d’impôt 2025 ».

Sélection de l’impression

Une fois la déclaration d’impôt terminée, l’exemplaire original ainsi que les pièces justificatives peuvent être imprimés et envoyés par courrier postal à l’administration fiscale.

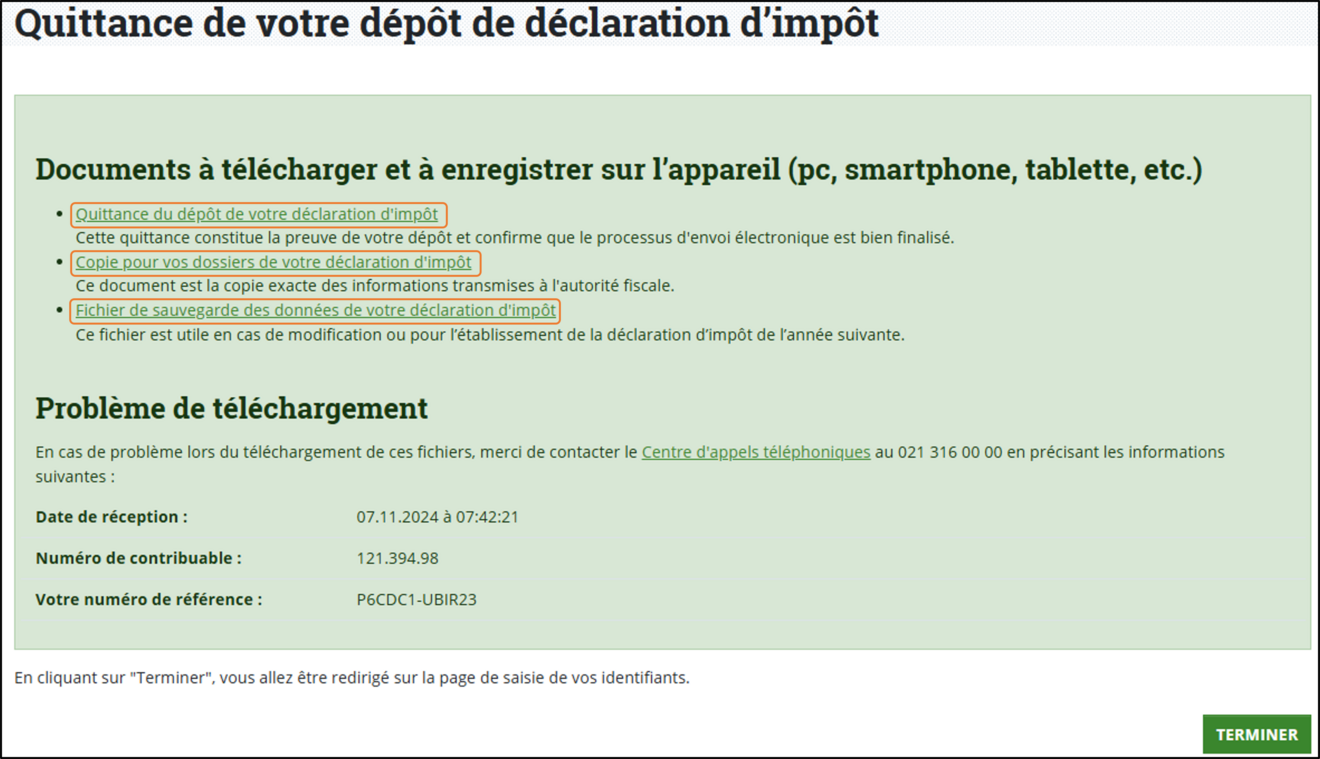

3ème écran – Documents à télécharger

En cas de transmission électronique, télécharger la quittance du dépôt de la déclaration d’impôt, la copie conforme pour vos dossiers ainsi que le fichier de sauvegarde contenant les informations saisies et les pièces justificatives jointes.

En cas d’impression, télécharger le fichier de la déclaration d’impôt originale, la copie conforme pour vos dossiers ainsi que le fichier de sauvegarde contenant les informations saisies et les pièces justificatives jointes.

En cliquant sur « Terminer » les personnes connectées avec leur numéro de contribuable et code de contrôle sont redirigées vers la page de saisie des identifiants.

En cliquant sur lien « Terminer », les personnes connectées au portail sécurisé sont redirigées dans leur espace sécurisé et peuvent consulter/télécharger, les trois fichiers générés à la transmission par la prestation.

Quitter la déclaration

Les personnes connectées au portail sécurisé qui cliquent sur le lien « Quitter » sont dirigées sur la page d’accueil de leur portail sécurisé. Les données saisies sont automatiquement sauvegardées.

Les personnes connectées au moyen du numéro de contribuable et du code de contrôle sont dirigées sur la page d’accueil de la prestation VaudTax. Toutes les données saisies et les pièces jointes qui n’ont pas fait l’objet d’une sauvegarde (Lien « Exporter la déclaration ») sont perdues.

Identification

Etat civil

L’état civil au 31 décembre 2025 est déterminant.

En cas de modification de la situation familiale durant l’année 2025, plus d’informations sont disponibles dans les Instructions générales 2025

Pour la personne célibataire, séparée, veuve, divorcée, partenariat interrompu ou dissous, il convient de répondre à la question suivante :

« Tenez-vous un ménage indépendant seul avec un ou plusieurs enfants à charge ?

Indiquer la commune de taxation

Correspond à la commune du domicile principal au 31 décembre 2025. Si la commune a fusionné, saisir la commune résultant de cette fusion.

En cas de changement de commune durant l’année 2025, l’impôt est dû pour toute l’année dans la commune du domicile principal au 31 décembre 2025.

Changement d’adresse

Saisir l’adresse de domicile actuelle et non pas celle valable au 31 décembre 2025.

Un changement d’adresse doit être annoncé exclusivement aux bureaux du contrôle des habitants des communes de départ (pour les départs dans un autre canton ou à l'étranger) et d’arrivée qui communiqueront d’office les changements intervenus à l’autorité fiscale.

N° d’identification bancaire (IBAN)

Il appartient à la personne contribuable de nous communiquer, dans la perspective du remboursement d’un éventuel solde d’impôt en sa faveur, le numéro d’identification bancaire (IBAN) sur lequel le remboursement doit être effectué. Le compte saisi ne peut appartenir qu’à la personne contribuable, respectivement pour les personnes mariées et celles liées par un partenariat enregistré aux deux personnes ou à l’une d’elles.

Il est possible de saisir le N° IBAN d’un compte déposé dans une banque étrangère. Dans cette hypothèse le code BIC/SWIFT de la banque doit être renseigné. Dans le cas où le compte est déposé dans une banque étrangère qui ne gère pas le N° IBAN, saisir le numéro de compte.

Où trouver un numéro IBAN

Sur les relevés bancaires/postaux.

Code BIC/ SWIFT

Dans le cas où le compte est déposé dans une banque étrangère qui ne gère pas le N° IBAN, saisir le code BIC / SWIFT.

Titulaire du compte

Sélectionner le titulaire du compte qui ne peut être que la personne contribuable, respectivement pour les personnes mariées et celles liées par un partenariat enregistré les deux personnes ou l’une d’elles.

Mandataire

Pour éviter une saisie répétitive des coordonnées du mandataire, une fonction d’export/import de ces informations a été mise en place.

- Compléter les champs en veillant à respecter les formats.

- Cliquer sur le bouton « Exporter dans un fichier » et enregistrer manuellement le fichier (Disque dur, clé USB, etc.).

- Pour chaque déclaration nouvellement établie cliquer sur le bouton « Choisissez un document », sélectionner le fichier précédemment enregistré (par défaut il se nomme « Coordonnees_mandataire_2025 ») et cliquer sur « Ouvrir ».

- Les données contenues dans le fichier sont importées et le formulaire est automatiquement sauvegardé.

Êtes-vous représenté par un mandataire ?

Sélectionner « Oui » si les coordonnées du mandataire doivent apparaître sur la déclaration d’impôt et si ce dernier doit recevoir une copie des correspondances adressées par l’autorité fiscale.

Contribuable 1

Civilité

Il convient de respecter scrupuleusement la logique retenue par la préimpression de vos données personnelles en première page de votre déclaration d’impôt (« contribuable 1 » et « contribuable 2 ») et de n’intervertir en aucun cas vos données avec celles de votre conjoint, respectivement partenaire enregistré, lors de la déclaration de vos éléments respectifs.

Modifications des données personnelles

Les modifications des données personnelles (noms, prénoms, etc.) doivent être annoncées au bureau du contrôle des habitants de la commune de domicile qui communiquera d’office les modifications intervenues à l’autorité fiscale.

Numéro AVS

Saisir le numéro AVS à 13 positions.

Si la personne n’a pas de numéro AVS attribué, laisser les cases vides.

Où trouver le numéro AVS

Sur les certificats de salaire, les attestations de rentes, les correspondances et décomptes des caisses AVS, les cartes d’assurance-maladie.

Situation

Sélectionner la situation professionnelle (réponses multiples possibles).

Si plusieurs activités ont été exercées dans l’année, mentionner la dernière. Si plusieurs activités ont été exercées en parallèle, mentionner la plus importante.

Avez-vous eu un domicile à l’étranger en 2025

Indiquer si vous avez eu un domicile dans un autre pays durant l’année 2025 ainsi que la période.

Du

Saisir la date de début du domicile à l’étranger.

Au

Saisir la date de fin du domicile à l’étranger.

Nationalité américaine

Répondre par « oui », si la personne contribuable est de nationalité américaine, sinon laisser vide.

Contribuable 2

Civilité

Il convient de respecter scrupuleusement la logique retenue par la préimpression de vos données personnelles en première page de votre déclaration d’impôt (« contribuable 1 » et « contribuable 2 ») et de n’intervertir en aucun cas vos données avec celles de votre conjoint, respectivement partenaire enregistré, lors de la déclaration de vos éléments respectifs.

Modifications des données personnelles

Les modifications des données personnelles (noms, prénoms, etc.) doivent être annoncées au bureau du contrôle des habitants de votre commune de domicile qui communiquera d’office les modifications intervenues à l’autorité fiscale.

Numéro AVS

Saisir le numéro AVS à 13 positions.

Si la personne n’a pas de numéro AVS attribué, laisser les cases vides.

Où trouver le numéro AVS

Sur les certificats de salaire, les attestations de rentes, les correspondances et décomptes des caisses AVS, les cartes d’assurance-maladie.

Situation

Sélectionner la situation professionnelle (réponses multiples possibles).

Si plusieurs activités ont été exercées dans l’année, mentionner la dernière. Si plusieurs activités ont été exercées en parallèle, mentionner la plus importante.

Avez-vous eu un domicile à l’étranger en 2025

Indiquer si vous avez eu un domicile dans un autre pays durant l’année 2025 ainsi que la période.

Du

Saisir la date de début du domicile à l’étranger.

Au

Saisir la date de fin du domicile à l’étranger.

Nationalité américaine

Répondre par « oui », si la personne contribuable est de nationalité américaine, sinon laisser vide.

Enfants mineurs (2008 à 2025) et enfants majeurs en apprentissage ou aux études à la charge du/de la contribuable, frais de garde

Les enfants mineurs, placés sous l'autorité parentale de la personne contribuable, ainsi que les enfants majeurs en apprentissage ou aux études doivent figurer dans ce formulaire lorsqu’ils sont à la charge de cette personne.

Numéro AVS

Saisir le numéro AVS à 13 positions.

Si l’enfant n’a pas de numéro AVS attribué, laisser les cases vides.

Où trouver le numéro AVS

Le numéro AVS se trouve sur les cartes d’assurance-maladie.

Activité

Sélectionner l’activité de l’enfant au 31 décembre 2025.

Pour les enfants qui n’ont pas encore atteint l’âge de scolarité, sélectionner « Autres / sans ».

Gain mensuel au 31.12.2025

Saisir le gain mensuel de l’enfant au 31.12.2025

L'enfant mineur, majeur en apprentissage ou aux études est-il à votre charge ?

Répondre « Oui » si l’enfant est à votre charge au 31.12.2025.

Répondre « Non » si l’enfant n’est plus à votre charge au 31.12.2025, même s’il l’a été une partie de l’année.

Répondre « Non » si l’enfant majeur n’est ni en apprentissage ni aux études au 31.12.2025.

Cet enfant fait-il ménage commun avec vous ?

Répondre « Oui » si vous vivez en ménage commun avec cet enfant mineur, majeur en apprentissage ou aux études, y compris si vous vivez en ménage commun avec un enfant mineur dans le cadre de sa garde alternée.

Versez-vous une pension alimentaire pour cet enfant mineur ?

Répondre « Oui » si vous versez une pension alimentaire au 31.12.2025 (autrement dit pension versée pour l’entretien du mois de décembre 2025) pour cet enfant mineur.

Répondre « Non » si vous ne versez pas de pension alimentaire pour cet enfant mineur ou si le versement de cette pension a pris fin avant le 31.12.2025. (Pas de pension versée pour le mois de décembre 2025).

Recevez-vous une pension alimentaire pour cet enfant mineur ?

Répondre « Oui » si vous recevez une pension alimentaire au 31.12.2025 (autrement dit pension versée pour l’entretien du mois de décembre 2025) pour cet enfant mineur.

Répondre « Non » si vous ne recevez pas de pension alimentaire pour cet enfant mineur ou si le versement de cette pension a pris fin avant le 31.12.2025. (Pas de pension versée pour le mois de décembre 2025).

Versez-vous des contributions d'entretien pour cet enfant majeur ?

Répondre « Oui » si vous versez des contributions pour l’entretien de cet enfant majeur au 31.12.2025 (autrement dit contributions versées pour l’entretien du mois de décembre 2025).

Montant effectif des contributions d'entretien versées pour cet enfant majeur

En relation avec la question précédente indiquer le montant des contributions d’entretien que vous avez versées en 2025. Si l’enfant est devenu majeur durant l’année 2025, saisir le montant correspondant au total des contributions d’entretien versées dès le mois qui suit la majorité.

Recevez-vous des contributions d'entretien pour cet enfant majeur ?

Répondre « Oui » si des contributions sont versées pour l’entretien de cet enfant majeur au 31.12.2025 (autrement dit contributions versées pour l’entretien du mois de décembre 2025).

Montant effectif des frais de garde payés pour cet enfant

Indiquer le montant effectif des frais de garde supportés pour cet enfant s’il a moins de 14 ans révolus et vit dans le même ménage que la personne contribuable assurant son entretien.

Lorsque les frais de garde (crèche, maman de jour, etc.) sont supportés parce que :

- Les parents mariés, vivant en ménage commun, exercent tous deux une activité lucrative ;

- Le parent célibataire, veuf, séparé ou divorcé, vivant en ménage commun avec son enfant à charge, exerce une activité lucrative.

Il en va de même en cas de formation ou d’incapacité de gain.

La garde doit être assurée par un tiers, les frais supportés doivent pouvoir être documentés et avoir été consentis durant le temps d’exercice de l’activité lucrative, de la formation ou du fait de l’incapacité de gain de la personne contribuable.

La déduction s’élève à CHF 15 000 francs au maximum par enfant. A certaines conditions, la déduction s’élève à CHF 7 500 francs au maximum (CHF15 000 : 2) pour chacun des parents imposés

Autres personnes incapables de subvenir seules à leurs besoins à la charge du/de la contribuable

Est considéré comme « autre personne incapable de subvenir seule à ses besoins » le bénéficiaire de l’aide de la personne contribuable, dont sont exclus les conjoints, les enfants et les concubins, qui répond aux critères suivants :

- La personne bénéficiant de l’aide doit être incapable d’exercer une activité lucrative ;

- Elle doit disposer d’un revenu et d’une fortune ne lui garantissant pas le minimum vital ;

- Elle doit être incapable, si elle vit dans le propre ménage de la personne contribuable, d’y rendre régulièrement des services ;

- Elle doit être toujours à la charge de la personne contribuable au 31 décembre 2025.

Le montant de l’aide apportée à la personne doit atteindre au minimum CHF 3 400 par an.

Sur demande de l’autorité fiscale, la personne contribuable doit être en mesure de fournir les preuves des versements effectués durant l’année et d’établir la situation d’indigence de la personne à charge.

Plus d’informations disponibles dans les Instructions générales.

Numéro AVS

- Saisir le numéro AVS à 13 positions.

- Si la personne n’a pas de numéro AVS attribué, laisser les champs vides.

Quel est le montant effectif de la prestation annuelle ?

Saisir le montant effectif de l’aide apportée à la personne à charge durant l’année 2025.

Cette personne est-elle toujours à votre charge au 31.12.2025 ?

Répondre « Non » si la personne n’est plus à charge au 31.12.2025, même si elle l’a été une partie de l’année.

Cette personne est-elle incapable de subvenir à son minimum vital par ses propres moyens ?

Répondre « Oui » si la personne à charge est incapable d’exercer une activité lucrative et que ses revenus/fortune ne lui garantissent pas le minimum vital.

Prenez-vous en charge le paiement des primes d'assurance-maladie de cette personne ?

Répondre « Oui » à cette question uniquement si la personne contribuable assume effectivement le paiement de primes d’assurance-maladie pour la personne revendiquée à charge.

Cliquer sur l’image pour obtenir plus d’informations sur ce sujet.

Activités salariées : principale, accessoire, allocations non versées par l’employeur, Administrateur : honoraires, tantièmes et autres

Documents à consulter

Notice relative à l’imposition de la solde des sapeurs-pompiers de milice

Doivent figurer dans ce formulaire les activités salariées, les allocations non versées par l’employeur, les honoraires, tantièmes, les soldes et indemnités perçus par les sapeurs-pompiers et sapeuses-pompières de milice.

Les prestations complémentaires pour familles ainsi que les prestations de la rente-pont ne doivent pas figurer dans cette rubrique, mais dans le formulaire « Autres revenus de toute nature ».

Les indemnités de l’assurance-chômage, service militaire ainsi que les indemnités pour perte de gain de l’assurance maladie ou accidents et invalidité qui ne figurent pas sur les certificats de salaire doivent figurer dans le formulaire

« Assurance chômage (AC) et service militaire (APG), indemnités maladie, accidents et invalidité ».

La personne contribuable complètera les différentes rubriques en fonction des informations figurant sur le certificat de salaire officiel remis par l’employeur.

Employeur

Saisir les coordonnées de l’employeur.

Type d’activité

Saisir le type d’activité (Accessoire = Activité dépendante exercée d’une manière régulière à moins de 30 % de l’horaire de travail normal ou activité déployée à plein temps occasionnellement et pendant une durée réduite).

Description de l’établissement (s’affiche uniquement si le type d’activité est « Allocations non versées par l’employeur »)

Saisir les coordonnées de l’établissement qui a versé les allocations familiales

Taux d’activité (en %)

Saisir le taux de l’activité exercée. Le cumul des taux de toutes les activités exercées peut dépasser 100%.

Date de début

Saisir la date de début de l’activité en 2025.

Date de fin

Saisir la date de fin de l’activité en 2025.

Salaire net

Saisir le salaire net selon chiffre 11 du certificat de salaire.

Montant net (s’affiche uniquement si le type d’activité est « Allocations non versées par l’employeur »)

Saisir le montant des allocations familiales touchées en 2025.

Cotisations ordinaires (prévoyance)

Saisir les cotisations ordinaires à la prévoyance professionnelle selon chiffre 10.1 du certificat de salaire.

Rachats d'années d'assurance

Saisir les cotisations pour le rachat d’années d’assurance selon chiffre 10.2 du certificat de salaire.

Retenue de l'impôt à la source

Saisir les retenues de l’impôt à la source selon chiffre 12 du certificat de salaire ou selon l’attestation remise par l’établissement qui a versé les allocations familiales.

Autres cotisations contractuelles des salariés

Saisir les primes et cotisations retenues contractuellement par votre employeur au titre de l’assurance-maladie prévoyant uniquement des prestations remplaçant le produit du travail (Perte de gain en cas de maladie) selon chiffre 15 du certificat de salaire.

Ne sont notamment pas déductibles les cotisations retenues au titre des prestations complémentaires cantonales pour familles et les cotisations à des assurances complémentaires.

Les cotisations déjà déduites du salaire net ne peuvent pas faire l’objet d’une deuxième déduction.

Transport gratuit

Cocher « Oui » si la case « F » du certificat de salaire est cochée.

Contributions aux frais de repas

Cocher « Oui » si la case « G » du certificat de salaire est cochée.

Frais forfaitaires

Cocher « Oui » si la personne contribuable est au bénéfice de remboursements forfaitaires selon chiffre 13.2 du certificat de salaire.

Contributions au perfectionnement

Cocher « Oui » si la personne contribuable bénéficie d’une participation aux frais de perfectionnement/formation selon chiffre 13.3 du certificat de salaire.

Droits de participations

Cocher « Oui » si la personne contribuable a touché des droits de participation (Participations de collaborateur) ayant généré un revenu selon chiffre 5 du certificat de salaire.

Frais de transport

Bénéficiaire

Sélectionner la personne contribuable pour laquelle une déduction est revendiquée

Moyen de transport

Saisir le moyen de transport utilisé.

Date de début

Saisir la date de début de période.

Date de fin

Saisir la date de fin de période.

Nombre de jours

Saisir le nombre de jours pour la période concernée.

Exemples :

- Activité exercée un mois à raison de 5 jours par semaine (hors télétravail) = 20

- Activité exercée toute l’année à raison de 5 jours par semaine (hors télétravail) = 240

- Activité exercée toute l’année à raison de 3 jours par semaine (hors télétravail) = 144

Domicile

Saisir le lieu de domicile pour la période concernée.

Lieu de travail

Saisir le lieu de travail pour la période concernée.

Kilomètres (simple course)

Indiquer le nombre de kilomètres simple course, pour le trajet le plus court en termes de kilomètres, entre le domicile et le lieu de travail.

Justification

En cas d’utilisation d’un véhicule privé (voiture ou motocycle supérieur à 50 cm3), préciser les raisons pour lesquelles l’utilisation des transports publics n’est pas possible.

Type de frais de transport

Sélectionner « Effectif » en cas d’utilisation des transports publics et seulement si les frais effectifs sont supérieurs à la déduction forfaitaire calculée par la prestation.

Frais effectifs

Si le type de frais de transport est « Effectif », saisir le montant des frais effectifs.

En principe, c’est la déduction des frais de transport en commun qui est admise. L’utilisation du véhicule privé est admise à titre exceptionnel en cas :

- d’absence de transports publics ;

- d’impossibilité d’utiliser les transports publics ;

- de gain de temps supérieur à 1 heure par jour par rapport à l’utilisation des transports publics ;

- de nombreux transbordements ;

Aucun frais de déplacement ne peut être invoqué pendant une période de télétravail.

Frais de repas et frais de repas du soir (séjour hors du domicile)

Repas hors du domicile

Les repas ne peuvent pas être pris au domicile sans participation de l’employeur et aucune cantine n’est à disposition (la case « G » du certificat de salaire n’est pas cochée).

Repas hors du domicile (Contribution de l’employeur ou cantine).

Les repas ne peuvent pas être pris au domicile, mais l’employeur verse une participation ou une cantine est à disposition (la case « G » du certificat de salaire est cochée).

Travail par équipe ou de nuit

Au travail par équipe est assimilé le travail à horaire irrégulier, si les deux repas principaux ne peuvent pas être pris à domicile aux heures habituelles.

Repas du soir pris hors du domicile lors du séjour à l’extérieur

Repas du soir pour les contribuables qui résident pendant la semaine au lieu de travail et regagnent régulièrement leur domicile en fin de semaine.

Nombre de jours

Saisir le nombre de jours pour la période concernée.

Exemples :

- Activité exercée un mois à raison de 5 jours par semaine (hors télétravail) = 20

- Activité exercée toute l’année à raison de 5 jours par semaine (hors télétravail) = 240

- Activité exercée toute l’année à raison de 3 jours par semaine (hors télétravail) = 144

Date de début

Saisir la date de début de période.

Date de fin

Saisir la date de fin de période.

Domicile

Saisir le lieu de domicile pour la période saisie.

Lieu de travail

Saisir le lieu de travail pour la période saisie.

Les frais de repas pris au domicile pendant une période de télétravail ne sont pas déductibles.

Frais de résidence hors du domicile (retour hebdomadaire et logement)

Ce formulaire s’adresse aux contribuables qui résident pendant la semaine à leur lieu de travail et regagnent régulièrement leur domicile en fin de semaine, dans la mesure où cela est objectivement justifié (par exemple profession de nuit, éloignement notable, etc.).

Dépenses effectives pour la chambre

Saisir le montant du loyer payé durant l’année pour la location d’une chambre, d’un studio ou d’un appartement d’une pièce à proximité du lieu de travail. Si la personne contribuable loue un appartement de plusieurs pièces, calculer et saisir le loyer correspondant à une pièce en divisant le loyer par le nombre de pièces.

Frais de retour hebdomadaire

Saisir le montant correspondant aux dépenses de transport engendrées pour regagner le domicile principal chaque semaine.

Autres frais professionnels et frais pour activité salariée accessoire

Documents à consulter

Notice relative à l’imposition de la solde des sapeurs-pompiers de milice

Type de déduction

Forfait

Sélectionner « Forfait », la déduction forfaitaire est automatiquement calculée par la prestation.

Forfait + effectif

Sélectionner « Forfait + effectif » si des frais effectifs doivent être déduits en plus de la déduction forfaitaire.

Effectif

Sélectionner « Effectif » si les frais effectifs sont supérieurs à la déduction forfaitaire.

Frais effectifs

Si le type de déduction « Forfait + effectif » ou « Effectif » est sélectionné, saisir le montant des frais effectifs.

La part exonérée de la solde des sapeurs-pompiers/sapeuses pompières de milice doit être saisie dans la rubrique des frais pour activité accessoire, conformément à la Notice relative à l'imposition de la solde des sapeurs-pompiers de milice.

Périodes d’interruption de travail

Saisir dans ce formulaire les périodes d’interruption de travail pendant lesquelles il n’y a pas eu de versement de salaire, chômage, indemnités journalières, etc.

Date de début

Saisir la date de début de la période d’interruption.

Date de fin

Saisir la date de fin de la période d’interruption.

Motif

Indiquer en quelques mots le motif de l’interruption de travail.

Activités indépendantes, sociétés en nom collectif ou en commandite, perte sur participations qualifiées commerciales

Documents à compléter selon votre situation

COVID-19 Allocation pour perte de gain

Participations qualifiées de la fortune commerciale : Compte distinct

Transfert d'immeuble de la fortune commerciale à la fortune privée - 21022

Questionnaire bénéfices en capital / bénéfices de liquidation - 21026

Questionnaire général pour exploitants du sol - 21017

Questionnaire complémentaire pour exploitant du sol propriétaires d’immeubles commerciaux - 21017 S1 (jusque-là tenus en mains-propres, affermés …)

Questionnaire complémentaire pour exploitant du sol propriétaires d’immeubles commerciaux - 21017 S2 (mis à la disposition d'une communauté d'exploitation…)

Immeubles agricoles formule 03 A - 21030

Documents à consulter

Instructions complémentaires des indépendants

Instructions complémentaires des exploitants du sol

Résultat de l’activité

Indiquer si l’activité exercée réalise un bénéfice ou une perte. En cas de perte pour une activité indépendante principale, accessoire ou SNC/commandite, saisir une valeur négative.

Montant du résultat

Saisir le montant du résultat de l’activité.

Chiffre d’affaires total des activités indépendantes principales des contribuables 1 et 2

Saisir le cumul des chiffres d’affaires des activités indépendantes principales des contribuables 1 et 2.

Chiffre d'affaires total des activités indépendantes accessoires des contribuables 1 et 2

Saisir le cumul des chiffres d’affaires des activités indépendantes accessoires des contribuables 1 et 2.

Collaboration régulière et importante du conjoint/partenaire enregistré dans l'exercice des activités

Cocher « Oui » si le conjoint ou partenaire enregistré collabore de manière régulière et importante dans l’exercice d’une activité indépendante principale ou accessoire.

La collaboration n’est pas admise sur le revenu provenant d’une société en nom collectif ou en commandite.

La collaboration n’est pas admise sur la perte provenant d’une perte commerciale non compensée ou perte sur participation qualifiée.

Autres actifs d'exploitation

Saisir tous les éléments de fortune commerciale, ou utilisés de manière prépondérante à l’exploitation d’une raison individuelle, à l’exclusion des immeubles et des titres commerciaux.

Dettes envers les fournisseurs

Saisir les dettes envers les fournisseurs.

Animaux

Pour les exploitants du sol, saisir la valeur comptable des animaux.

Matériel d'exploitation

Saisir le total de l’inventaire du matériel d’exploitation.

Raison sociale

Saisir la raison sociale de la société en nom collectif / commandite.

Montant de la fortune

Saisir le montant de la fortune placée dans des sociétés en nom collectif ou en commandite simple.

Cotisations des indépendants

Saisir la part privée de vos propres cotisations à la prévoyance professionnelle correspondant au 50% des cotisations versées pour votre propre prévoyance qui ne sont pas déductibles dans la comptabilité.

Des cotisations payées pour votre propre prévoyance professionnelle sont-elles comprises dans les différents résultats d'activités ?

Cocher « Oui » si des cotisations versées pour votre propre prévoyance ont été déduites dans la comptabilité.

Autres revenus de toute nature

Saisir dans ce formulaire les revenus non reportés dans les autres formulaires de la prestation :

Type

Sélectionner le type « Privé » ou « Commercial ».

Bénéficiaire

Saisir le bénéficiaire du revenu

Genre

- allocations familiales perçues par la personne n’exerçant pas d’activité lucrative ;

- allocations familiales perçues par la personne exerçant une activité indépendante ;

- les indemnités COVID perçues par la personne exerçant une activité indépendante ;

- prestations complémentaires pour familles ;

- prestations de la rente-pont ;

- revenus liés à des brevets et des licences ;

- royalties et droits d’auteur ;

- recettes provenant de la location de biens mobiliers (par ex. chevaux, meubles, etc.) ;

- sous-location d’appartements, de chambres ;

- contributions fédérales du Secrétariat d'Etat à la formation, à la recherche et à l'innovation (SEFRI) pour les cours préparatoires aux examens fédéraux ;

- contributions financières pour les candidats se préparant aux examens professionnels fédéraux de la Fondation cantonale pour la formation professionnelle (FONPRO).

- rendements découlant d'assurances de capitaux à prime unique

- autres prestations ou avantages en argent

Montant

Saisir le montant par type de revenu

Assurance chômage (AC) et service militaire (APG), indemnités maladie, accidents et invalidité

Assurance-chômage (AC) et service militaire (APG)

Saisir les allocations d’assurance-chômage et les assurances perte de gain (versées en cas de service militaire, protection civile, cours de moniteur Jeunesse et Sport, ou cours de moniteur jeunes tireurs) uniquement si elles ne sont pas comprises dans le salaire imposable.

Indemnités maladie et accidents

Saisir les indemnités journalières obtenues d'une assurance maladie ou accidents remplaçant complètement ou partiellement les revenus de l'activité lucrative uniquement si elles ne sont pas comprises dans le salaire imposable.

Indemnités assurance-invalidité

Saisir les indemnités journalières versées par l'assurance invalidité.

Rentes AVS et AI, rentes provenant d’institutions de prévoyance professionnelle, rentes provenant de formes reconnues de la prévoyance individuelle liée, autres rentes

1er pilier – Rentes AVS et AI

Saisir les rentes AVS (rentes de vieillesse et de survivants) et rentes AI (rente d’invalidité), y compris les rentes extraordinaires et les rétroactifs, les rentes complémentaires versées pour des enfants à charge, les rentes d’orphelin touchées pour des enfants mineurs ainsi que les rentes de l’assurance militaire qui ont commencé à courir ou sont devenues exigibles après le 1er janvier 1994.

Les rentes d’orphelin touchées pour un enfant devenu majeur dans la période fiscale concernée doivent figurer dans la déclaration d’impôt de cet enfant.

Les rentes d’invalidité touchées pour un enfant en raison de son invalidité doivent figurer dans la déclaration d’impôt de cet enfant.

Les prestations complémentaires ainsi que les allocations pour impotents de l’AVS et de l’AI ne sont pas imposables, mais doivent figurer à titre indicatif dans le formulaire « Autres revenus exonérés et revenus imposés à la source dans le cadre de la loi fédérale sur le travail au noir (LTN) ».

2e pilier - Rentes provenant d’institutions de prévoyance professionnelle

Saisir les rentes et autres prestations périodiques provenant d'une institution de prévoyance (caisse de pension, caisse de compensation, etc.) telles que les rentes de vieillesse, d'invalidité, de survivant et d'orphelin, y compris les prestations provenant d’une police de libre passage.

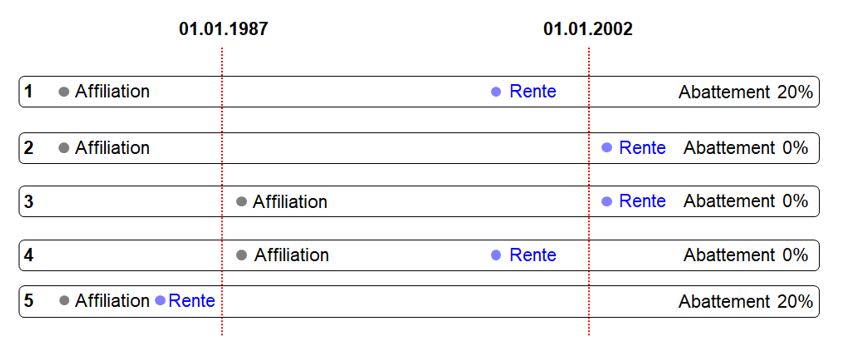

Réduction des rentes 2e pilier à l’Impôt fédéral direct

Réduction de 0%

La rente du 2e pilier a débuté ou devenait exigible après le 1er janvier 1987 ou l’affiliation existait au 1er janvier 1987 mais la rente a débuté ou devenait exigible après le 1er janvier 2002.

Réduction de 20%

La rente du 2e pilier est issue en partie seulement des propres cotisations de la personne contribuable (Ex : un employeur a également cotisé) et ces dernières forment au moins 20% des cotisations versées.

La rente du 2e pilier a débuté ou devenait exigible avant le 1er janvier 1987 ou l’affiliation existait au 1er janvier 1987 et la rente a débuté ou devenait exigible avant le 1er janvier 2002.

Réduction de 40%

La rente du 2e pilier est issue exclusivement des propres cotisations (versements, primes, etc.) de la personne contribuable.

La rente du 2e pilier a débuté ou devenait exigible avant le 1er janvier 1987 ou l’affiliation existait au 1er janvier 1987 et la rente a débuté ou devenait exigible avant le 1er janvier 2002.

Exemples

La personne contribuable 1 est employé depuis le 01.01.1984 et il est affilié à une caisse de pension depuis cette date.

Au 01.02.1999, il arrive à l’âge de la retraite et touche une rente du 2e pilier.

L’abattement sera de 20 % selon cas du tableau précédent.

Exception

Suite de l’exemple ci-dessus : la personne contribuable 1 décède le 01.06.2002. Le conjoint survivant continue de toucher une rente de la caisse de pension du défunt.

L’abattement sera de 20 %, l’imposition réduite auquel le défunt avait droit sur sa rente continue, même si la rente versée au conjoint survivant est versée après 2002.

3e pilier A - Rentes provenant de formes reconnues de la prévoyance individuelle liée

Saisir les rentes et autres prestations périodiques provenant de contrats de prévoyance liée (contrats spéciaux d'assurance de rentes conclus avec les établissements d'assurances et/ou bancaires).

3e pilier B - Autres rentes et pensions

Dans cette rubrique, saisir :

- les rentes accidents, par exemple les rentes d’accident reçues en vertu de la LAA (loi sur l’assurance-accidents), notamment de la SUVA ;

- les rentes pour responsabilité de tiers (RC), dommages permanents ou invalidité ;

- les revenus provenant de rentes viagères ou d’un contrat d’entretien viager :

- Pour ce qui concerne les polices de rente viagère soumises à la loi fédérale sur le contrat d’assurance (LCA), les rentes doivent être déclarées directement à hauteur du rendement imposable totale attestée par la compagnie d’assurance.

- Les rentes provenant de contrats d’entretien viager sont imposables en fonction du rendement annualisé, augmenté de 0,5 point de pourcentage, des obligations émises par la Confédération pour une période de dix ans au cours de l’année fiscale concernée et des neuf années précédentes. Les rentes découlant de contrats d’entretien viager doivent être déclarées sur la base des taux indiqués dans la liste des parts actuelles de revenu imposables établie par l’administration fédérale des contributions (AFC) au début de l’année suivante

Questions complémentaires pour les rentes provenant d’institutions de prévoyance professionnelle

Est-ce que votre affiliation au 2e pilier a débuté après le 31 décembre 1986 ?

Cocher « oui » dans le cas où l’affiliation auprès d’une caisse de pension ou autre institution de prévoyance professionnelle débute après le 31 décembre 1986.

Date de la 1e rente

Saisir la date à laquelle la première rente 2e pilier a été versée par votre caisse de pension/institution de prévoyance.

Pensions alimentaires obtenues

Saisir la pension alimentaire que la personne contribuable séparée ou divorcée obtient pour son propre entretien, ainsi que les contributions d’entretien reçues par l’un des parents pour les enfants mineurs sur lesquels il a l’autorité parentale. Dès le mois qui suit la majorité d’un enfant, les contributions reçues pour ce dernier ne sont plus imposables ni auprès du parent ni auprès de l’enfant majeur.

Pension alimentaire versée par

Saisir les coordonnées (Nom, Prénom, Adresse) de la personne ayant versé la pension alimentaire/les contributions d’entretien pour enfant mineurs.

Montant de la pension

Saisir le montant de la pension alimentaire/des contributions d’entretien.

Cotisations d’assurances

Documents à consulter

Montant effectif des primes d'assurances 2025 selon polices

Saisir les primes d'assurance-maladie et accidents selon décompte de l’assurance-maladie.

Les cotisations à l’assurance-accidents déjà déduites du salaire net reporté dans la rubrique « Activités salariées » ne peuvent pas être admises en déduction une seconde fois.

Montant des subsides 2025

Saisir le montant total des subsides à l'assurance obligatoire des soins (Indiquer CHF 0, si aucun subside n’est touché).

Formes reconnues de prévoyance individuelle (3e pilier A)

Saisir le montant des cotisations 3e pilier A payées durant l’année sur la base d’un contrat OPP3 avec une fondation bancaire ou un établissement d’assurances, conformément aux attestations annuelles remises par ces derniers.

Rachats d’années d’assurance (2e pilier)

Saisir les sommes affectées au rachat d'années d'assurance qui n'ont pas encore été portées en diminution du salaire imposable ainsi que les cotisations ordinaires (cotisations de risque et le cas échéant pour l’épargne vieillesse) versées dans le cadre de l’art. 47LPP et 47a LPP (cotisations versées après l’âge de 58 ans en cas de licenciement par l’employeur), conformément aux attestations annuelles remises par l’institution de prévoyance auprès de laquelle le rachat a été effectué.

Les cotisations ordinaires versées aux institutions de prévoyance professionnelle sont, en règle générale, déjà déduites du salaire net reporté dans la rubrique « Activités salariées ». Elles ne peuvent dès lors pas être admises en déduction une seconde fois.

Cotisations AVS, AI, APG, AC versées par des personnes sans activité lucrative

Saisir les cotisations AVS / AI / APG / AC versées par des personnes n’exerçant pas d’activité lucrative.

Les cotisations versées par les employeurs pour le personnel qui est à leur service privé ne sont pas déductibles.

Les cotisations AVS, AI, APG, AC déjà déduites du salaire net reporté dans la rubrique « Activités salariées » ne peuvent pas être admises en déduction une seconde fois.

État des titres

Documents à compléter selon votre situation

Participations qualifiées de la fortune commerciale : Compte distinct

Demande en remboursement de la retenue supplémentaire d'impôt USA 2025 (formulaire R-US 164)

Documents à consulter

Comptes et livrets bancaires, postaux, comptes garantie de loyer, leasing, compte métal

Doivent figurer dans ce formulaire les rendements et fortunes des comptes et livrets bancaires, postaux et comptes de garantie de loyer ou de leasing, des participations au fonds de rénovation PPE, comptes métal, les comptes liés à un compte de dépôt présent dans les relevés fiscaux bancaires. Les rendements et fortunes de ces mêmes comptes et livrets provenant de successions non partagées doivent également être renseignés dans ce formulaire au prorata de la part successorale de la personne contribuable.

Type

Cocher « Privé » ou « Commercial » selon que le compte fait partie de la fortune privée ou commerciale.

Titulaire

Si le type est « Privé » sélectionner le ou les titulaires du compte. Si le type est « Commercial », sélectionner la personne contribuable qui exerce l’activité commerciale.

Description ou désignation de l’établissement

Saisir le nom de l’institution financière ou la description du compte.

Pays de l'institution bancaire dans laquelle est détenu ce compte

Saisir le pays de l’institution financière dans laquelle est déposé ce compte.

Exemples :

Le compte est déposé dans une banque à l’étranger = Saisir le pays.

Le compte est déposé dans la succursale suisse d’une banque étrangère = Saisir « Suisse ».

N° IBAN

Saisir le numéro IBAN du compte (Entre 14 et 34 caractères selon les pays).

Numéro de compte

Saisir le numéro de compte.

Date d'ouverture, si effectuée en 2025

Saisir la date d’ouverture du compte si celui-ci a été ouvert en 2025.

Date de fermeture, si effectuée en 2025

Saisir la date de fermeture du compte si celui-ci a été fermé en 2025.

Devise

Saisir la devise du compte (CHF, USD, EURO, etc.).

Solde du compte au 31.12.2025 en devise

Saisir le solde du compte au 31.12.2025 dans la devise du compte. En cas de fermeture du compte en 2025, le champ n’est pas saisissable.

Cours de change de la devise étrangère au 31.12.2025

Saisir le cours de la devise au 31.12.2025.

Solde du compte au 31.12.2025 en CHF

Saisir le solde du compte au 31.12.2025 si la devise du compte est en CHF. Sinon le solde du solde au 31.12.2025 se calcule automatiquement.

Avez-vous perçu des intérêts ?

Cocher « Pas d’intérêt » si le compte n’a rapporté aucun intérêt, selon les informations figurant sur les attestations bancaires.

Cocher « Intérêts soumis à l’impôt anticipé en CHF » si le compte a rapporté des intérêts et que ceux-ci font l’objet d’une retenue d’impôt anticipé correspondant à 35% de ces intérêts selon les informations figurant sur les attestations bancaires.

Cocher « Intérêts non soumis à l’impôt anticipé en CHF » si le compte a rapporté des intérêts ne faisant l’objet d’aucune retenue d’impôt anticipé selon les informations figurant sur les attestations bancaires.

Si le compte est détenu dans un institut financier à l’étranger, il n’y a pas de retenue d’impôt anticipé.

La personne contribuable doit être domiciliée en Suisse à l’échéance de la prestation imposable pour avoir droit au remboursement de l’impôt anticipé.

Intérêts bruts en CHF

Saisir le montant des intérêts calculés en 2025 selon les informations figurant sur les attestations bancaires. Si les intérêts sont libellés en devise étrangère il convient d’appliquer le cours monétaire au 31.12.2025 ou à la date de fermeture du compte si ce dernier a été fermé en 2025.

Le remboursement de l'impôt anticipé relève de la compétence du canton dans lequel la personne demandant le remboursement était domiciliée le 31 décembre de l'année au cours de laquelle les rendements sont échus.

Le remboursement s’opère par déduction sur le décompte fixant le solde de l’impôt cantonal 2025. Le montant de l’impôt anticipé à imputer est consultable dans le formulaire « Calculer les impôts ».

La retenue de l’impôt anticipé ou d’un impôt étranger retenu à la source ne libère pas de l’obligation de déclarer les rendements de capitaux et la fortune dont ils découlent.

Les comptes de l’enfant mineur au 31.12.2025 s’ajoutent à ceux de la personne détentrice de l’autorité parentale.

Actions et parts sociales

Doivent figurer dans ce formulaire les rendements et fortunes des actions et parts sociales. Les rendements et fortunes des actions et parts sociales provenant de successions non partagées doivent également être renseignés dans ce formulaire au prorata de la part successorale de la personne contribuable.

Les participations qualifiées doivent être déclarées dans le formulaire « Participations qualifiées ».

Si les actions et parts sociales font partie intégrante d’un eRelevé fiscal bancaire et que ce dernier a fait l’objet d’un import, ce formulaire est vide et les revenus et fortune des actions et parts sociales sont regroupés dans le formulaire « Relevé fiscal bancaire ».

Type

Cocher « Privé » ou « Commercial » selon que les actions ou parts font partie de votre fortune privée ou commerciale.

Titulaire

Si le type est « Privé » sélectionner le ou les titulaires des obligations et obligations de caisse. Si le type est « Commercial », sélectionner la personne contribuable qui exerce l’activité commerciale.

Pays de l'institution bancaire dans laquelle sont détenues les actions ou parts sociales

Saisir le pays de l’institution financière dans laquelle sont déposées ces actions ou parts.

Exemples :

Les actions ou parts sont déposées dans une banque à l’étranger = Saisir le pays.

Les actions ou parts sont déposées dans la succursale suisse d’une banque étrangère = Saisir « Suisse ».

Les actions ou parts ne sont déposées dans aucun institut financier = Saisir le pays du siège social de la société

Numéro du compte de dépôt ou du relevé fiscal

Saisir le numéro de compte de dépôt de titres sur lequel sont déposées les actions et parts sociales

Nom de la société

Saisir le nom de la société dans laquelle vous possédez des actions ou parts sociales.

Numéro de valeur ou N° ISIN

Saisir le numéro de valeur ou numéro ISIN des actions et parts sociales selon les informations figurant sur les attestations bancaires ou sur la liste officielle des cours accessible à partir de la rubrique « Documents à consulter » ou directement depuis le formulaire de la prestation.

Nombres d’actions ou de parts au 01.01.2025

Saisir le nombre d’actions ou de parts sociales au 01.01.2025.

Avez-vous perçu des dividendes

Cocher « Pas de dividende » si les actions ou parts n’ont rapporté aucun dividende selon les informations figurant sur les documents en votre possession ou sur la liste officielle des cours.

Cocher « dividendes soumis à l’impôt anticipé en CHF » si les actions ou parts ont rapporté des dividendes, que ceux-ci font l’objet d’une retenue d’impôt anticipé correspondant à 35% de ces dividendes selon les informations figurant sur les documents en votre possession ou sur la liste officielle des cours et que votre domicile est en Suisse à l’échéance des dividendes.

Cocher « Dividendes non soumis à l'impôt anticipé et non soumis à l'impôt étranger retenu à la source » si les actions ou parts ont rapporté des dividendes ne faisant l’objet d’aucune retenue d’impôt anticipé ou d’impôt étranger retenu à la source selon les informations figurant sur les documents en votre possession. La liste officielle des cours ne fait pas mention des impôts étrangers retenus à la source.

Si les actions ou parts sont détenues dans un institut financier à l’étranger ou si la société est à l’étranger, il n’y a pas de retenue d’impôt anticipé.

La personne contribuable doit être domiciliée en Suisse à l’échéance des dividendes pour avoir droit au remboursement de l’impôt anticipé.

Nombres d’actions ou de parts au 31.12.2025

Saisir le nombre d’actions ou de parts sociales au 31.12.2025.

Dividendes bruts en CHF

Saisir le montant brut total des dividendes en CHF échus en 2025.

Valeur par action ou part dans la monnaie correspondante

Saisir la valeur d’une action ou d’une part sociale dans la monnaie du titre (ex : EURO).

Valeur fiscale totale au 31.12.2025 en CHF

Saisir la valeur totale des actions ou parts sociales en CHF au 31.12.2025.

Pays qui a retenu l'impôt étranger à la source

Saisir le pays qui a retenu l’impôt étranger retenu à la source à la source selon les informations figurant sur les documents en votre possession.

Montant de l'impôt étranger en CHF

Saisir le montant de l’impôt étranger retenu à la source en CHF. Le montant saisi doit obligatoirement être supérieur à CHF 0.00.

Une retenue supplémentaire USA a-t-elle été prélevée sur ces actions ou parts ?

Cocher « oui » si une retenue supplémentaire USA a été prélevée sur ces actions ou parts sociales.

Une retenue supplémentaire USA n’est possible que si le pays qui a retenu l’impôt à la source est les « États-Unis ». Cette retenue est clairement identifiable sur les documents en votre possession.

Montant de la retenue supplémentaire USA en CHF

Saisir le montant en CHF de la retenue supplémentaire USA retenu sur ces actions ou parts sociales. Le montant saisi doit obligatoirement être supérieur à CHF 0.00.

Obligations et obligations de caisse

Doivent figurer dans ce formulaire les rendements et fortunes des obligations et obligations de caisse. Les rendements et fortunes des obligations et obligations de caisse provenant de successions non partagées doivent également être renseignés dans ce formulaire au prorata de la part successorale de la personne contribuable.

Si les obligations et obligations de caisse font partie intégrante d’un eRelevé fiscal bancaire et que ce dernier a fait l’objet d’un import, ce formulaire est vide et les revenus et fortune de ces obligations sont regroupés dans le formulaire « Relevé fiscal bancaire ».

Type

Cocher « Privé » ou « Commercial » selon que les obligations font partie de votre fortune privée ou commerciale.

Titulaire

Si le type est « Privé » sélectionner le ou les titulaires des obligations et obligations de caisse. Si le type est « Commercial », sélectionner la personne contribuable qui exerce l’activité commerciale.

Pays de l'institution bancaire dans laquelle sont détenues les obligations

Saisir le pays de l’institution financière dans laquelle sont déposées ces obligations.

Exemples :

Les obligations sont déposées dans une banque à l’étranger = Saisir le pays.

Les obligations sont déposées dans la succursale suisse d’une banque étrangère = Saisir « Suisse ».

Les obligations ne sont déposées dans aucun institut financier = Saisir le pays du siège social de la société.

Numéro du compte de dépôt ou du relevé fiscal

Saisir le numéro de compte de dépôt de titres sur lequel sont déposées les obligations et obligations de caisse.

Description ou désignation de l’établissement

Saisir le nom de la société ou la désignation des obligations.

Numéro de valeur ou N° ISIN

Saisir le numéro de valeur ou numéro ISIN des obligations selon les informations figurant sur les attestations bancaires ou sur la liste officielle des cours accessible à partir de la rubrique « Documents à consulter » ou directement depuis le formulaire de la prestation.

Émission

Saisir la date d’émission des obligations.

Échéance

Saisir la date d’échéance des obligations.

Valeur nominale au 01.01.2025 dans la monnaie des obligations

Saisir la valeur nominale au 01.01.2025 dans la monnaie des obligations (Ex : EURO).

Avez-vous perçu des intérêts ?

Cocher « Pas d’intérêt » si les obligations n’ont rapporté aucun intérêt selon les informations figurant sur les attestations bancaires.

Cocher « Intérêts soumis à l’impôt anticipé en CHF » si les obligations ont rapporté des intérêts faisant l’objet d’une retenue d’impôt anticipé correspondant à 35% de ces intérêts selon les informations figurant sur les attestations bancaires.

Cocher « Intérêts non soumis à l’impôt anticipé en CHF » si les obligations ont rapporté des intérêts ne faisant l’objet d’aucune retenue d’impôt anticipé selon les informations figurant sur les attestations bancaires.

Si les actions ou parts sont détenues dans un institut financier à l’étranger ou si la société est à l’étranger, il n’y a pas de retenue d’impôt anticipé.

La personne contribuable doit être domiciliée en Suisse à l’échéance de la prestation imposable pour avoir droit au remboursement de l’impôt anticipé.

Taux d’intérêt de l’obligation

Saisir le taux d’intérêt des obligations.

Valeur nominale au 31.12.2025 dans la monnaie des obligations

Saisir la valeur nominale au 31.12.2025 dans la monnaie des obligations (ex : EURO).

En cas de valeur négative (Produits IUP) saisir « 0 ».

Intérêts bruts en CHF

Saisir les intérêts bruts en CHF. Si les intérêts sont négatifs (Produits IUP), saisir un montant négatif.

Les intérêts négatifs provenant de produits IUP ne sont déductibles qu’à concurrence des revenus positifs d’autres produits IUP.

| Exemples : | ||

| Produits IUP1 | Intérêts | 300.00 |

| Produits IUP2 | Intérêts | - 600.00 |

| Produits IUP3 | Intérêts | 100.00 |

| Intérêts déductibles pour IUP2 | - 400.00 |

Cours fiscal au 31.12.2025

Saisir le cours fiscal au 31.12.2025 de l’obligation.

Valeur fiscale au 31.12.2025 en CHF

Saisir la valeur totale des obligations au 31.12.2025 en CHF.

Pays qui a retenu l'impôt étranger à la source

Saisir le pays qui a retenu l’impôt à la source selon les informations figurant sur les documents en votre possession.

Montant de l'impôt étranger en CHF

Saisir le montant de l’impôt étranger retenu à la source en CHF. Le montant saisi doit obligatoirement être supérieur à CHF 0.00.

Fonds de placement

Doivent figurer dans ce formulaire les rendements et fortunes des fonds de placement. Les rendements et fortune des fonds de placement provenant de successions non partagées doivent également être renseignés dans ce formulaire au prorata de la part successorale de la personne contribuable.

Si les fonds de placement font partie intégrante d’un eRelevé fiscal bancaire et que ce dernier a fait l’objet d’un import, ce formulaire est vide et les revenus et fortune de ces fonds de placement sont regroupés dans le formulaire « Relevé fiscal bancaire ».

Type

Cocher « Privé » ou « Commercial » selon que les fonds de placement font partie de votre fortune privée ou commerciale.

Titulaire

Si le type est « Privé » sélectionner le ou les titulaires des fonds de placement. Si le type est « Commercial », sélectionner la personne contribuable qui exerce l’activité commerciale.

Pays de l'institution bancaire dans laquelle sont détenus les fonds de placement

Saisir le pays de l’institution financière dans laquelle sont déposées les fonds de placement.

Exemples :

Les fonds de placement sont déposés dans une banque à l’étranger = Saisir le pays.

Les fonds de placement sont déposés dans la succursale suisse d’une banque étrangère = Saisir « Suisse ».

Les fonds de placement ne sont déposés dans aucun institut financier = Saisir le pays du siège social de la société.

Numéro du compte de dépôt ou du relevé fiscal

Saisir le numéro de compte de dépôt de titres sur lequel sont déposées les obligations et obligations de caisse.

Description ou désignation de l’établissement

Saisir la désignation des fonds de placement.

Numéro de valeur ou N° ISIN

Saisir le numéro de valeur ou numéro ISIN des fonds de placement selon les informations figurant sur les attestations bancaires ou sur la liste officielle des cours accessible à partir de la rubrique « Documents à consulter » ou directement depuis le formulaire de la prestation.

Nombre de parts au 01.01.2025

Saisir le nombre de parts acquises au 01.01.2025 dans ce fonds de placement.

Avez-vous perçu des revenus ?

Cocher « Pas de revenu » si les fonds de placement n’ont rapporté aucun revenu selon les informations figurant sur les attestations bancaires.

Cocher « Revenus soumis à l’impôt anticipé en CHF » si les fonds de placement ont rapporté des revenus faisant l’objet d’une retenue d’impôt anticipé correspondant à 35% de ces revenus selon les informations figurant sur les attestations bancaires.

Cocher « Revenus non soumis à l’impôt anticipé en CHF » si les fonds de placement ont rapporté des revenus ne faisant l’objet d’aucune retenue d’impôt anticipé selon les informations figurant sur les attestations bancaires.

Si les fonds de placement sont détenus dans un institut financier à l’étranger, il n’y a pas de retenue d’impôt anticipé.

La personne contribuable doit être domiciliée en Suisse à l’échéance de la prestation imposable pour avoir droit au remboursement de l’impôt anticipé.

Nombre de parts au 31.12.2025

Saisir le nombre de parts acquises au 31.12.2025 dans ce fonds de placement.

Revenus bruts en CHF

Saisir le montant brut des revenus en CHF échus en 2025.

Valeur d'une part au 31.12.2025 dans la monnaie correspondante

Saisir la valeur d’une part de fond de placement dans la monnaie du titre (ex : EURO).

Valeur fiscale des parts au 31.12.2025 en CHF

Saisir la valeur totale des fonds de placement en CHF au 31.12.2025.

Pays qui a retenu l'impôt étranger à la source

Saisir le pays qui a retenu l’impôt étranger retenu à la source selon les informations figurant sur les documents en votre possession.

Montant de l'impôt étranger en CHF

Saisir le montant de l’impôt étranger retenu à la source en CHF. Le montant saisi doit obligatoirement être supérieur à CHF 0.00.

Relevé fiscal bancaire

Doivent figurer dans ce formulaire les rendements et fortunes des relevés fiscaux bancaires. Les rendements et fortunes des relevés fiscaux bancaires provenant de successions non partagées doivent également être renseignés dans ce formulaire au prorata de la part successorale de la personne contribuable.

Ne doivent pas figurer dans ce formulaire :

- Les comptes qui font partie d’un relevé fiscal bancaire doivent être saisis dans le formulaire « Comptes et livrets bancaires, postaux, comptes garantie de loyer, leasing, compte métal ».

- La valeur de l’or et métaux précieux qui font partie d’un relevé fiscal bancaire doivent être saisis dans le formulaire « Numéraire, billets de banque, or, autres métaux précieux et crypto-monnaies ».

- Les frais d’administration du relevé fiscal bancaire doivent être saisis dans le formulaire « Frais d’administration ».

Type

Cocher « Privé » ou « Commercial » selon que le relevé fiscal fait partie de votre fortune privée ou commerciale.

Titulaire

Si le type est « Privé » sélectionner le ou les titulaires du relevé fiscal bancaire. Si le type est « Commercial », sélectionner la personne contribuable qui exerce l’activité commerciale.

Pays de l'institution bancaire dans laquelle est détenu ce relevé fiscal bancaire

Saisir le pays de l’institution financière dans laquelle est déposé le relevé fiscal bancaire.

Exemples :

Le relevé fiscal bancaire est déposé dans une banque à l’étranger = Saisir le pays.

Le relevé fiscal bancaire est déposé dans la succursale suisse d’une banque étrangère = Saisir « Suisse ».

Numéro du compte de dépôt ou du relevé fiscal